年末到手工资又变多了,很多人不知道这些钱是可以免税的

据说,很多小伙伴在发工资的那天,心情的波动是这样的。

从家里出发,一路心心念今天就要发工资啦,地铁里面虽然拥挤不堪,但是嘴上却高兴得哼起了小曲儿。

来到公司楼下,碰到了几位同事,大家神色一致:“巧了,这么早呀你”。

急匆匆坐电梯上楼,进公司打卡,按下电脑开机键。

然后好多小伙伴就开始键盘敲敲敲、网页刷刷刷。

看似正常工作的小伙伴们,实则个个都在悄悄盯着自己的手机短信,只为那一声清亮的“叮~”。

“您尾号5151的XX银行卡,到账51000元”。

高兴吧,开心吧,可是仔细观察,办公室又是另一种景象,有人欢喜有人愁,为啥呢?

因为

“咋上个月我考勤扣了这么多?”

“五险一金扣了一千多?”

“说好的年终奖呢?十三薪呢?”

为什么别人的工资比你多,为什么别人的钱扣税少,年末到手工资变多的秘密,小编带你往下看。

想要到手工资变多,下面这12种单位发的免税补贴/补助,小伙伴们要搞清楚。

12种补贴/补助可免个税

1)按国家统一规定发放的补贴、津贴

根据《中华人民共和国个人所得税法实施条例》第十三条规定:国家统一规定发给的补贴、津贴,是指按照国务院规定发给的政府特殊津贴、院士津贴、资深院士津贴,以及国务院规定免纳个人所得税的其他补贴、津贴。

2)延长离退休年龄的高级专家的补贴

根据《财政部、国家税务总局关于个人所得税若干政策问题的通知》(财税字〔1994〕20号)规定:达到离休、退休年龄,但确因工作需要,适当延长离休退休年龄的高级专家,其在延长离休退休期间的工资、薪金所得,视同退休工资、离休工资免征个人所得税。

3)独生子女补贴、托儿补助费

根据《国家税务总局关于印发〈征收个人所得税若干问题的规定〉的通知》(国税发〔1994〕089号)规定:个人按规定标准取得独生子女补贴和托儿补助费,不征收个人所得税。

4)生活补贴

根据《国家税务总局关于生活补助费范围确定问题的通知》 (国税发〔1998〕155号)规定,生活补助费,是指由于某些特定事件或原因而给纳税人本人或其家庭的正常生活造成一定困难,其任职单位按国家规定从提留的福利费或者工会经费中向其支付的临时性生活困难补助。

5)救济金

救济金免纳个人所得税。

根据《中华人民共和国个人所得税法实施条例》第十四条,救济金,是指各级人民政府民政部门支付给个人的生活困难补助费。

6)抚恤金

根据《个人所得税法》第四条第四项的规定:抚恤金免纳个人所得税。

7)工伤补贴

根据《财政部 国家税务总局关于工伤职工取得的工伤保险待遇有关个人所得税政策的通知》(财税[2012]40号)规定:

对工伤职工及其近亲属按照《工伤保险条例》(国务院令第586号)规定取得的工伤保险待遇,免征个人所得税。

8)差旅费津贴

根据《国家税务总局关于修订〈征收个人所得税若干问题的规定〉的公告》(国税发[1994]089号)第二条的规定:“差旅费津贴”不属于工资、薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入,不征个人所得税。

9)误餐费

根据《财政部国家税务总局关于误餐补助范围确定问题的通知》(财税字〔1995〕82号)规定:按财政部门规定个人因公在城区、郊区工作,不能在工作单位或返回就餐,确实需要在外就餐的,根据实际误餐顿数,按规定的标准领取的误餐费,不征个人所得税。

10)离、退休人员生活补助

根据《个人所得税法》第四条第七项的规定:按照国家统一规定发给干部、职工的安家费、退职费、退休工资、离休工资、离休生活补助费免征个人所得税。

11)公务用车、通讯补贴收入

根据《国家税务总局关于个人所得税有关政策问题的通知》(国税发〔1999〕58号)规定:个人因公务用车和通讯制度改革而取得的公务用车、通讯补贴收人,扣除一定标准的公务费用后,按照“工资、薪金”所得项目计算和代扣代缴个人所得税。

12)生育津贴

根据《财政部、国家税务总局关于生育津贴和生育医疗费有关个人所得税政策的通知》(财税〔2008〕8号)规定:生育妇女按照县级以上人民政府根据国家有关规定制定的生育保险办法取得的生育津贴、生育医疗费或其他属于生育保险性质的津贴、补贴免征个人所得税。

以上12种补贴均是可以免个税的,所以小伙伴们可以对照着,看看自己的工资条。对于HR来说,这些免税的规定,也是要了解清楚的,不然给员工工资发少了,处理起来就麻烦了。

年终奖的个税缴纳问题

除了上面所说的12种情形外,小伙伴们想要在年末到手工资变多,还有一个点需要注意,那就是年终奖的计税问题。因为年终奖多发1元,多纳税额=3390.1-1080=2310.1元,相当于有些人的一个月基本工资了。

怎么能多缴税这么多呢?如果你也有同样的疑问,往下看~

关于年终奖的计税问题,小编在年末再提醒大家一遍。

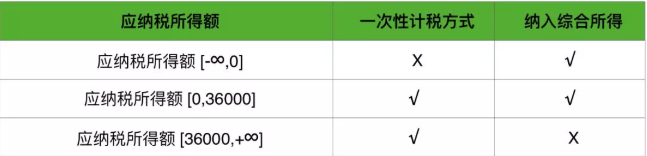

年终奖金选择哪种方式计税更合适?两种年终奖计税方式,可根据应纳税所得额判断选择那种计税方式更合适。为了方便大家的理解,下面通过几个简单的计算,来帮助大家好好判断一下,自己的年终奖计税适合哪种方式。如下表:

操作说明:计算应纳税所得额=年度收入(含年终奖)-专项扣除-专项附加扣除-其他扣除-6万。# 当应纳税所得额小于等于0时,纳入综合所得计税合适;# 当应纳税所得额大于0小于36000时,两种计税方式无差异;# 当应纳税所得额大于36000时,一次性计税方式合适。

年终奖金的6个盲区要注意年终奖金的六个应避开的区域,如下表:

举个例子# 年终奖36000元,应纳税额=36000×3%=1080元;# 年终奖36001元,应纳税额=36001×10%-210=3390.1元;可以看到很明显的区别,并且这个区别一算,还真能把你吓一跳。年终奖多发1元,多纳税额=3390.1-1080=2310.1元,相当于有些人的一个月基本工资了。

年终奖金计算的其它注意事项1)如果奖金发放当月的工资低于基本减除额5000元,选择一次性单独计税时不再减除差额,而直接乘适用税率-速算扣除数。主要原因是可以选择纳入综合所得。2)年终奖金一次性计税方式一年每个纳税人只能享受一次。3)年终奖金是计入社保缴费基数的,当年新入职的员工建议在第二年发放年终奖金,因为社保基数的计入规定是按照上年自然年度平均工资,这样就可以晚一年计入社保基数,延迟缴纳时间,为企业降低成本。关于年终奖计税的知识,可以参阅推文:个税新规下的年终奖这么算,等于多拿一个月工资马上就要过年了,不少企业会选择在年末发放年终奖,了解了年终奖和免税的补贴相关知识,大家可以看看年末自己的工资,到底会增加多少。本文政策及法律依据参照:《关于个人所得税法修改后有关优惠政策衔接问题的通知》《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》

说起中央电视的主持人,很多人第一个想到的就是董卿了吧。今天小编就来盘点下董卿的6任风流情史。

关心男人工作辛苦暖心的句子?你需要个拥抱或者肩膀,我都在。我的超人,你要是累了,完全可以什么都不用管,一切有我。你放松一下也没有关系,我会在你休息的时候为你保驾...

日语文案温柔超仙短句?1.世界欠你的温容我来给。2.请你当我手心里的宝。3.书一笔清远,盈一怀暖阳。4.没有遗憾,给你再多幸福也不会体会快乐。5.要学会糊涂,别...

曾经的春晚就像一个造星舞台,捧红了一波又一波的人。作为一档全世界都在关注的节目,很多明星都把上春晚,当做自己的人生目标。靠着春晚,很多人的事业都发生了天翻地覆的变化,从默默无闻一举名扬天下,至今还在蒸蒸日上。

摩托车文案短句高级感?①1.上坡如存钱,下坡如花钱上坡有多累,下坡有多爽。 2.一个人骑车可以骑得更快,一群人骑车可以骑得更远! 3.骑行不在乎目的地,在乎沿途...…

近日,室温超导概念在股市比较火爆,很多投资者也开始关注相关的室温超导概念股票,那么室温超导概念股票有哪些呢?

寸止挑战,是指p站里的一个视频引发的挑战,男生按照视频的节奏进行自我安慰。

rap diss语录?怼人的押韵句子rap如下:一、脑子是个日用品,希望你不要把它当成装饰品。二、我给你的东西你得珍惜,特别是脸。三、你瞪我的样子,跟我家狗讨食...

最暖心的韩语情话短句有哪些?①나 를 용 서해 무표정 하 게 지 켜 보 는 사랑 너 가 깊다. 原谅我面无表情 却爱你很深②사랑해, 너랑 있음, 내맘이...

对于客户提出独家代理的要求,很多外贸人往往变得无所适从,不知道该接受抑或拒绝,也不知道如何应对。假设,有个瑞典客户,跟做园林工具的中国贸易公司提出独家代理要求,面对市场是斯堪的纳维亚四国(丹麦、瑞典、

1 6激励为什么无效最近在琢磨一件事,如何更好地激励儿子好好学习。我发现用“考到XXX就奖励XXX”的方法,刚上学的时候比较有效,到了高年级,效果就不太好了。问他为什么,他说:你的要求一看就很难,还不

每年HR们都有一项很重要的工作,需要运营、人力资源、财务等部门共同协作完成:算产值、奖金,预测每年的营业收入和需要投入生产经营的人数。这也是很多管理层纠结的:先有活还是先有人,或者说有这么多人该接多少

只有领导发表高见,最终变成个人脱口秀的会;毫无准备就被叫去参加,浪费宝贵工作时间的会;跟自己没有一点关系,莫名其妙被叫去旁听的会;大家讨论的很积极热烈,却没有得出结论的会;部门之间沟通不顺畅、同事之间推诿扯皮,为了协同不得不反复开的会…… 相信大家都被这些浪费生命的会议困扰过。今天我们就来聊聊,什么才是正确的开会姿势。

合理化属于心理防御机制的自骗机制类,表现为当人追求的目标不能实现时,会找某些理由为自己解释、开脱,掩饰行为,不愿承认现实,使心理上得到安慰,以掩饰自己的过失,以减免焦虑的痛苦和维护自尊免受伤害。此类防

你为什么没有成功?因为你心理的“内耗”太高知乎上曾有个热门的问题:问题:我明明非常努力了,每一件事都全力以赴,努力到身体和心理都筋疲力尽,为什么仍然“一事无成”?这貌似是一个困扰很多人却又无解的难题,

真正的销售该怎样做呢?很简单,就是自身体验产品,再把体验的结果分享给别人就可以 销售就是由自用到分享的过程,销售中销的是自己,卖的是理念 如何做到销的是自己,卖的是理念? 这就是在我们如何把产品销售给

创业维艰。本文分享了一些创业需要注意的事项,属于个人的创业经验分享。

12条最好的职业建议,可供个人职业发展作为参考资料。

只有领导发表高见,最终变成个人脱口秀的会;毫无准备就被叫去参加,浪费宝贵工作时间的会;跟自己没有一点关系,莫名其妙被叫去旁听的会;大家讨论的很积极热烈,却没有得出结论的会;部门之间沟通不顺畅、同事之间推诿扯皮,为了协同不得不反复开的会…… 相信大家都被这些浪费生命的会议困扰过。今天我们就来聊聊,什么才是正确的开会姿势。

作者 |王京刚来源 | 王京刚ID | wangjinggang0328领导应该怎么当?正职、副职、平级,哪些事你该做,哪些事不能做?一、正职四不:总揽不独揽,宏观不主观,决断不武断,放手不撒手1

销售的最终目的在于成交,而不在于说赢客户,而且,说赢客户也未必就能成交,甚至还会妨碍成交。国际着名销售课程行动销售(Action Selling)认为:客户的需求往往不止一个,我们要善于发现客户的若干

又到年底发年终奖的时候了,一家公司怎么样,发次年终奖就知道了。年终奖发多少,见公司“司品”据智联招聘《2019白领年终奖调查》数据显示,在参与调研的白领中,仅33 3%能拿到年终奖,而2017年与20

朋友决定离职了,原因不是钱少。他跟我吐槽说,自己所在的公司兵少将多,公司一共才30多个人,带着头衔的领导就占了一大半。平时都不知道该听谁的,这个来指挥一下,那个来吆喝一下,把下面的员工弄得团团转。我当